06.07.2020 / Economía

Canje de deuda: apoyo de acreedores, Washington, mercado y hasta ex funcionarios macristas a la oferta argentina

La última propuesta para reestructurar el pasivo presentada por el Gobierno frente a la SEC de EEUU comienza a recibir volumen de apoyo internacional: las acciones argentinas vuelan en Wall Street, el S&P Merval también escala; dos fondos comunicaron que recibieron "con beneplácito" la oferta, habría aval de Washington y el FMI; y hasta se sumaron macristas como "Toto" Caputo.

La oferta de Alberto Fernández y Martín Guzmán a los bonistas de Nueva York comenzó a recibir un importante volumen de apoyo internacional, a sólo horas de conocerse y presentarse formalmente ante la SEC norteamericana: habría sido avalada por el Fondo Monetario Internacional (FMI) y el Departamento del Tesoro; dos fondos comunicaron que la recibieron "con beneplácito"; las acciones argentinas vuelan en Wall Street y el S&P Merval también escala; y hasta se sumaron empresarios y ex funcionarios macristas como Luis "Toto" Caputo.

una mejora para los bonistas y le otorga mayores ventajas a los primeros que se decidan a aceptarla, quienes podrían comenzar a cobrar en septiembre de 2021.

Según la oferta, los acreedores reducirían las pérdidas del capital de los bonos, se aumentarían los cupones y se reduciría el plazo de los vencimientos, de acuerdo con un comunicado del Ministerio de Economía que conduce Martín Guzmán publicado el domingo.

ESTRATEGIA Y TÁCTICA PARA EL ÉXITO

Según Infobae, Guzmán diseñó la propuesta para acercar posiciones con los acreedores privados mientras que el presidente Alberto Fernández estructuró una estrategia desde su peso institucional para mantener conversaciones reservadas con Washington y desde esa posición sumar volumen de aval político a la oferta, que parece satisfacer las principales demandas de los fondos de inversión.

En este sentido, el apoyo hasta ahora implícito del FMI y el Departamento del Tesoro a la estrategia negociadora de Argentina significó que se estiren los límites financieros de la oferta que estará vigente hasta el 4 de agosto, aunque, según el mismo medio, es muy probable que ese plazo se estire hasta el 31 de ese mes.

DOS FONDOS YA SE ANOTARON

Hasta ahora, los fondos de inversión extranjeros Gramercy Funds Management y Fintech Advisory Inc comunicaron hoy que "acogen con beneplácito" la oferta de deuda realizada hoy por la Argentina.

"Esperamos apoyar la oferta de Argentina, ya que proporciona la sostenibilidad de la deuda que es crucial para un crecimiento económico duradero, elevado e inclusivo", dijeron los dos fondos de inversión.

Ambos integran el Comité de Acreedores de Argentina (ACC), el grupo de acreedores más amigable para con el país en la negociación de deuda que comenzó formalmente el pasado 21 de abril. No obstante, un día antes el mismo Comité había dado por tierra con las expectativas del gobierno de reestructurar la deuda bajo otras condiciones y había expuesto que la oferta reestructuración deuda de Argentina estaba “muy por debajo de las expectativas” y ponía una parte desproporcionada de los esfuerzos de reperfilación del país sobre los hombros de los bonistas internacionales.

Ahora, con la mejora en los términos del acuerdo propuestos por el Ministro Guzmán, estos dos fondos Gramercy Funds Management y Fintech Advisory Inc fueron los primeros en expresar su apoyo a la nueva oferta presentada.

EL MERCADO, CONTENTO

Parece que hubo euforia de los inversores: las acciones argentinas se dispararon hasta casi 22% en Wall Street y treparon hasta 15% en Buenos Aires, como primera pero no conclusa respuesta a la mejora en la propuesta del Gobierno a los acreedores por la reestructuración de unos USD 65.000 millones en deuda en moneda extranjera, presentada este lunes ante la SEC de EEUU.

En la bolsa neoyorkina, las subas tuvieron a la cabeza a las acciones del sector financiero: Grupo Financiero Galicia volaba 21,9%, Banco Macro, un 19,9% , Banco Supervielle 18,5%, y el BBVA, un 15,9%.

En Argentina, el índice líder S&P Merval de Bolsas y Mercados Argentinos (BYMA) ganaba un 7,3%, a 42.645 unidades. En el panel líder, los papeles de Galicia subían un 15%.

En cuanto al Riesgo País que mide la JP Morgan, cedía en las primeras horas más de 5% a 2.406 unidades, por una fuerte suba en los bonos soberanos en dólares.

EMPRESARIOS, ECONOMISTAS Y DIRIGENTES PRO, ADENTRO

El economista liberal Carlos Rodríguez, habitualmente muy crítico de todo gobierno peronista, usó Twitter para elogiar la oferta de Guzmán: "En lugar de enojarse, el gobierno deberia entender que cuando se hacen las cosas bien, los mercados responden bien y empieza un circulo virtuoso. Miren los ADR!. Hagan otro cambio en la direccion correcta y veran la respuesta!".

En lugar de enojarse, el gobierno deberia entender que cuando se hacen las cosas bien, los mercados responden bien y empieza un circulo virtuoso. Miren los ADR!. Hagan otro cambio en la direccion correcta y veran la respuesta!

— Carlos Rodriguez (@carod2015) July 6, 2020

También se expresó fue el ex CEO del fondo de inversión Pimco y asesor principal de Gramercy, Mohamed El-Erian, quien consideró que la nueva oferta argentina a los acreedores “tiene una sólida oportunidad de anclar una de las mayores reestructuraciones de deuda soberana en la historia de los mercados emergentes”.

La propuesta “levanta potencialmente una gran nube que se cierne sobre la capacidad del país de crecer de manera sólida e inclusiva”, evaluó El-Erian en una columna de opinión publicada por la agencia Bloomberg.

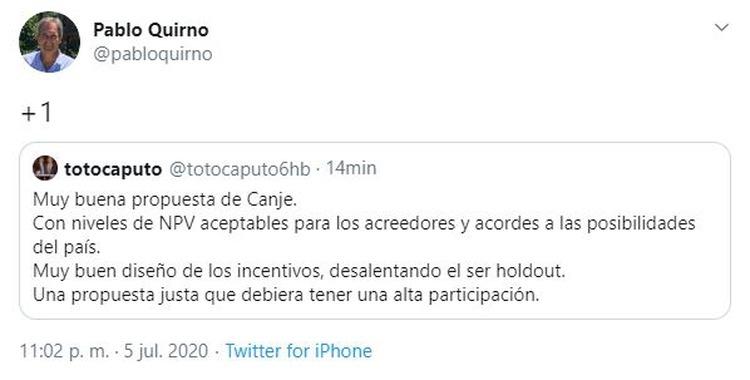

No obstante, la voz más famosa que sumó apoyó y sorprendió, es la del ex ministro de Finanzas de Mauricio Macri, Luis "Toto" Caputo. "Muy buena propuesta de canje", sostuvo anoche a través de su cuenta de Twitter, al tiempo que aseguró que la oferta contiene "niveles de NPV (Valor Presente Neto) aceptables para los acreedores y acordes a las posibilidades del país".

El ex funcionario de la gestión de Cambiemos que también ocupó la presidencia del Banco Central remarcó que la nueva oferta del Gobierno conlleva un "muy buen diseño de los incentivos", al punto tal que consideró que la misma lo hace "desalentando el ser holdout".

"Una propuesta justa que debiera tener una alta participación", afirmó Caputo, cuyas declaraciones fueron retuiteadas por Pablo Quirno, quien de esta manera también sumó su adhesión a la oferta argentina, ex director del BCRA también con el macrismo.

También se sumó el empresario y banquero Jorge Brito. "Quiero felicitar a @Martin_M_Guzman por la propuesta, esperemos que alcance un nivel de aceptación óptimo y que el canje sea exitoso", escribió a través de Twitter el presidente de Genneia.

Quiero felicitar a @Martin_M_Guzman por la propuesta, esperemos que alcance un nivel de aceptación óptimo y que el canje sea exitoso

— Jorge Brito (@JorgeBrito) July 6, 2020